- Investeert voortdurend in kennis

- Pro-activiteit

- Een persoonlijke service

- Pragmatisch & Dynamisch

- Uw boekhouding online

Interesse?

Contacteer ons vrijblijvend via onze contact- pagina of telefonisch via 055/30.14.41

De aangifte in de personenbelasting voor aanslagjaar 2021: wat is er veranderd?

Gepost op 9 april 2021 in Fiscaliteit

Op 30 maart 2021 publiceerde het Belgisch Staatsblad het modelformulier voor de aangifte in de personenbelasting voor het aanslagjaar 2021. Dit voorbereidingsformulier bestaat steeds uit twee delen, waarbij opnieuw een afzonderlijke versie van het eerste deel werd voorzien per gewest. Dit jaar zijn er een aantal vormelijke wijzigingen doorgevoerd – meestal ten gevolge van de getroffen fiscale coronamaatregelen – die in deze blogpost verder toegelicht zullen worden.

Deel 1 van het formulier

Vak IV. Wedden, lonen, werkloosheidsuitkeringen, enz.

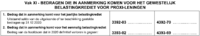

Aan rubriek A, ‘Gewone bezoldigingen’, werd de subrubriek 11 toegevoegd die betrekking heeft op de van belasting vrijgestelde bezoldigingen. Het gaat hier om een maatregel die vorig jaar werd ingevoerd waarbij de bezoldigingen van maximaal 120 extra vrijwillige overuren gepresteerd bij werkgevers in kritieke sectoren tussen 1 april 2020 t.e.m. 30 juni 2020 en/of bij werkgevers in cruciale sectoren van 1 oktober 2020 t.e.m. 31 december 2020 fiscaal konden worden vrijgesteld. Er moet vermeld worden hoeveel bezoldigingen in aanmerking komen voor deze vrijstelling (punt a) en hoeveel overuren in 2020 gepresteerd en betaald werden (punt b).

In rubriek O, alsook in vak V.C. en vak XVI.18, werd de formulering m.b.t. de inkomsten van buitenlandse oorsprong die vrijgesteld zijn van de personenbelasting onder progressievoorbehoud aangepast naar ‘inkomsten van buitenlandse oorsprong die zijn vrijgesteld van personenbelasting maar in aanmerking kunnen worden genomen voor de berekening van de belasting op uw andere inkomsten’. Met progressievoorbehoud wordt het meerekenen van in België vrijgestelde inkomsten naar aanleiding van dubbelbelastingverdragen bedoeld om het belastingtarief op de niet-vrijgestelde inkomsten te bepalen. Deze herformulering zou te maken hebben met het arrest dat in oktober 2019 werd uitgesproken door het Hof van Beroep van Antwerpen over Nederlandse lijfrente-uitkeringen die vrijgesteld zijn, maar apart belast worden in België. Het hof oordeelde dat deze inkomsten niet mogen worden meegerekend en dus niet onder het progressievoorbehoud vallen, omdat in België apart belaste inkomsten ook niet meetellen. Binnenkort wordt hierover een afzonderlijke circulaire gepubliceerd.

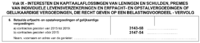

VAK IX. Interesten, kapitaalaflossingen, enz. met belastingvoordeel

Het vak IX, dat de fiscale voordelen verbonden aan uitgaven m.b.t. de eigen woning beslaat, verschilt per gewest. Welk versie van het formulier dient ingevuld te worden, wordt bepaald door de ‘fiscale woonplaats’ van de belastingplichtige op 1 januari van het aanslagjaar.

Vlaams Gewest

Op 20 december 2019 werd de Vlaamse geïntegreerde woonbonus afgeschaft voor leningen die vanaf 1 januari 2020 afgesloten werden en voor verzekeringen die afgesloten werden tot waarborg van deze leningen. Enkel hypothecaire leningen en verzekeringspremies tot waarborg ervan die ten laatste op 31 december 2019 werden afgesloten komen dus nog in aanmerking voor de woonbonus. In vak IX, rubriek I.1 kunnen daarom enkel interesten en kapitaalaflossingen en premies van individuele levensverzekeringen gesloten tussen 2016 en 2019 worden ingevuld.

In datzelfde decreet werd ook besloten om geen belastingvermindering meer toe te kennen voor betaalde erfpacht-, opstal- en gelijkaardige vergoedingen voor contracten die vanaf 1 januari 2020 afgesloten worden. In Vak IX, rubriek I.6 kunnen de betreffende codes dus enkel ingevuld worden voor contracten gesloten tussen 2015 en 2019 of vroeger.

Waals Gewest

In het Waalse Gewest moeten in rubriek I.1 de uitgaven aan de eigen woning ingevuld worden die in aanmerking komen voor de ‘chèque habitat’. Dit is een terugbetaalbaar belastingkrediet in functie van inkomen en kinderlast dat beperkt is tot de werkelijk betaalde kapitaalaflossingen, interesten en premies. Verder wordt nog een onderscheid gemaakt tussen leningen die tussen 2016 en 2019 en leningen die in 2020 werden afgesloten.

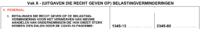

Vak X. (Uitgaven die recht geven op) belastingverminderingen

In vak X, werd onder rubriek II een voor aanslagjaar 2021 nieuwe subrubriek toegevoegd die betrekking heeft op de tijdelijke tax shelter die op 15 juli 2020 in het leven werd geroepen door de Corona III-wet. Dit belastingvoordeel wordt toegekend aan natuurlijke personen die inschreven op nieuwe aandelen op naam in noodlijdende kleine vennootschappen in ruil voor een inbreng in geld tijdens een kapitaalverhoging tussen 14 maart en 31 december 2020. Met noodlijdende vennootschappen worden hier vennootschappen bedoeld die tussen 14 maart en 31 december hun omzet met minstens 30 procent zagen dalen ten opzichte van dezelfde periode in 2019. Wanneer de aandelen binnen voornoemde periode betaald en volstort worden, geldt een federale belastingvermindering van 20 procent, voor een investering van maximum 100.000 euro per belastingplichtige.

De verworven aandelen moeten bovendien minstens 60 maanden worden bijgehouden: indien dit niet het geval is, moet het toegekende belastingvoordeel onder de vorm van een federale belastingvermeerdering deels worden teruggegeven. Ook wanneer de vennootschap niet blijft voldoen aan de opgelegde voorwaarden, moet het voordeel mogelijks teruggegeven worden.

Om van de belastingvermindering te kunnen genieten, moet de belastingplichtige een jaarlijks door de vennootschap uitgereikt attest 281.77 kunnen voorleggen. Hierin moet de vennootschap bevestigen dat ze aan alle voorwaarden voldoet die recht geven op de COVID-19 tax shelter en moet het bedrag vermeld staan van de uitgaven betaald in het jaar van uitreiking, alsook het bedrag van de uitgaven dat in aanmerking komt voor de federale belastingvermindering.

Let op! Deze tijdelijke tax shelter kan niet gecumuleerd worden met de permanente federale tax shelter voor startende kleine vennootschappen en ‘groeibedrijven’.

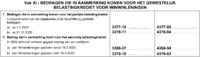

Vak XI. Bedragen die in aanmerking komen voor het gewestelijk belastingkrediet voor leningen

Vlaams Gewest: Winwinleningen

Aan natuurlijke personen die onder bepaalde voorwaarden een Winwinlening toekennen aan een KMO wordt in het Vlaams Gewest een belastingkrediet toegekend. In vak XI moeten de bedragen ingevuld worden die hiervoor in aanmerking komen. Er wordt hierbij een onderscheid gemaakt tussen het jaarlijks en eenmalig belastingkrediet: het eenmalig belastingkrediet wordt toegekend wanneer een deel van de lening niet terugbetaald wordt.

Onder de rubriek van het eenmalig belastingkrediet wordt tevens onderscheid gemaakt tussen leningen gesloten vóór en leningen gesloten vanaf 16 maart 2020: dit komt omdat de Vlaamse Regering op 13 november 2020 besloten heeft het percentage op te trekken van 30 naar 40 procent voor Winwinleningen die afgesloten worden na 15 maart en uiterlijk op 31 december 2020.

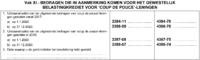

Waals Gewest: ‘Coup de pouce’-leningen

Het Waalse gewest kent sinds 30 september 2016 haar eigen versie van de Winwinlening: de zogenaamde ‘Coup de pouce’-lening. Deze heeft een vaste duurtijd van vier, zes of acht jaar en geeft recht op een jaarlijks gewestelijk belastingkrediet op basis van het rekenkundig gemiddelde van de uitstaande saldo’s van de uitgeleende bedragen op 1 januari en 31 december van het belastbare tijdperk. Voor de eerste vier belastbare tijdperken vanaf het belastbaar tijdperk waarin de lening afgesloten werd bedraagt het belastingkrediet 4 procent, daarna daalt het naar 2,5 procent. Aangezien er voor leningen (met een looptijd van zes of acht jaar) die in 2016 werden afgesloten intussen vier belastbare tijdperken verstreken zijn, kan deze tariefdaling zich voordoen in aanslagjaar 2021. Vandaar dat er op het formulier onderscheid gemaakt wordt tussen de uitstaande saldo’s van ‘coup de pouce’-leningen afgesloten in 2016 en vanaf 2017.

Brussels Hoofdstedelijk Gewest: Proxi-leningen

De Brusselse variant van de Winwinlening, de proxi-lening, werd in 2020 ingevoerd en zorgt dus voor een nieuwe invulling van het vak XI voor aanslagjaar 2021. Ook hier gaat het om een kredietovereenkomst tussen een natuurlijk persoon en een KMO, ditmaal met een looptijd van 5 of 8 jaar. In het kader van de proxi-lening kan de kredietgever maximum 200.000 euro uitlenen voor alle leningen samen. Per jaar en per lening is dit bedrag beperkt tot 50.000 euro. Anderzijds kan de kredietnemer maximaal 250.000 euro ontlenen. Wegens de coronacrisis werden deze bedragen voor leningen afgesloten in de belastbare tijdperken 2020 en 2021 tijdelijk verhoogd naar respectievelijk 75.000 euro en 300.000 euro.

Gedurende de volledige looptijd van de lening (dus maximum 8 jaar) wordt een jaarlijks belastingkrediet toegekend dat berekend wordt op het rekenkundige gemiddelde van het uitstaand saldo op 1 januari en 31 december van het belastbaar tijdperk.

Zoals in het Vlaamse gewest wordt ook hier een subrubriek voorzien voor een eenmalig belastingkrediet: indien de proxi-lening niet of niet volledig kan worden terugbetaald door de kredietnemer, wordt aan de kredietgever een eenmalig belastingkrediet van 30 procent van het definitief verloren gegaan leningsbedrag toegekend.

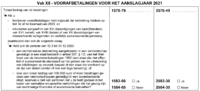

Vak XII. Voorafbetalingen voor het aanslagjaar 2021

Zelfstandigen die geen of ontoereikende voorafbetalingen hebben gedaan, kunnen onderworpen worden aan een belastingvermeerdering. In de Corona I-wet van 29 mei 2020 heeft de wetgever deze belastingvermeerdering echter verzacht door de percentages van de creditinteresten te verhogen verbonden aan de voorafbetalingen van het derde en vierde kwartaal van 2020: dit om tegemoet te komen aan belastingplichtigen die naar aanleiding van de coronacrisis te kampen hadden met liquiditeitsproblemen en dus onvoldoende middelen hadden om voorafbetalingen te doen voor het eerste en tweede kwartaal van 2020.

Belastingplichtigen die tussen 12 maart en 31 december 2020 een rechtstreekse deelneming hebben aangehouden in of betalingen hebben gedaan voor minstens 100.000 euro aan een vennootschap gevestigd in een belastingparadijs worden uitgesloten van deze maatregel.

Vak XIII. Rekeningen en individuele levensverzekeringen in het buitenland enz.

In vak XIII werd de rubriek E, ‘Effectenrekening’, geschrapt aangezien het Grondwettelijk Hof de taks op effectenrekeningen vernietigde op 17 oktober 2019. De nieuwe versie van deze taks is van toepassing sinds 26 februari 2021, maar heeft dus geen gevolgen voor inkomstenjaar 2020.

Deel 2 van het formulier

Vak XVI. Bezoldigingen van bedrijfsleiders

Zoals in Vak IV wordt in Vak XVI een nieuwe rubriek voorzien om ‘voor vrijstelling in aanmerking komende bezoldigingen voor vrijwillige overuren gepresteerd van 1 april t.e.m. 30 juni 2020 bij werkgevers in kritieke sectoren en/of van 1 oktober t.e.m. 31 december 2020 bij werkgevers in cruciale sectoren in de strijd tegen de COVID-19 pandemie’ aan te geven. Het gaat hierbij wel enkel over een werknemer die binnen eenzelfde vennootschap ook bedrijfsleider is. Opnieuw moet ook het aantal gepresteerde en in 2020 betaalde overuren vermeld worden. Om deze nieuwe codes in te vullen, kan men zich baseren op de codes 403 en 404 van de fiche 281.20.

Vakken XVII en XVIII. Winsten en baten

Belastingplichtigen die genieten van winsten en baten kregen door de Corona II-wet van 29 mei 2020 de mogelijkheid om het (geraamde) verlies verbonden aan aanslagjaar 2021 vervroegd fiscaal in aftrek te brengen voor het aanslagjaar 2020. Het bedrag waarvoor de vervroegde aftrek werd aangevraagd, moet het jaar nadien – dus aanslagjaar 2021 – teruggenomen worden door het toe te voegen aan de winsten of baten van dat inkomstenjaar. Om dit bedrag aan te geven, werd aan rubriek 2 van Vakken XVII en XVIII een subrubriek a) toegevoegd.

Vak XIX. Voorheffingen in verband met een zelfstandige beroepswerkzaamheid

In vak XIX werden er geen inhoudelijke wijzigingen aangebracht, maar werd enkel de formulering van rubriek 4 aangepast van ‘Verrekenbaar bedrag van het belastingkrediet bedoeld in artikel 289bis van het Wetboek van de inkomstenbelastingen 1992’ naar ‘Verrekenbaar bedrag van het belastingkrediet voor de aangroei van eigen middelen’.

U kan de voorbereidingsformulieren integraal raadplegen op de website van de Federale Overheidsdienst Financiën.

Wens je meer informatie over dit onderwerp? Aarzel dan niet om ons te contacteren! Onze experts staan voor je klaar!

© CERTIFISC – Auteur: Jorn Peyskens