- L'investissement permanente dans la formation et la connaissance

- Proactivité

- Service personnel

- Pragmatique et dynamique

- Votre comptabilité online

Intéressé?

Wat houdt de fiscale vrijstelling voor ‘sociaal passief eenheidsstatuut’ precies in?

Postée le 21 février 2020 in Algemeen

In 2014 werd het eenheidsstatuut voor arbeiders en bedienden in het leven geroepen. Sindsdien gelden voor beide statuten onder andere dezelfde regels voor de berekening van de opzeggingstermijnen. De (in de meeste gevallen) langere opzegtermijnen zorgden bijgevolg voor hogere ontslagkosten voor de werkgevers. Om deze kosten te drukken werd door de overheid een fiscale vrijstelling voor het ‘sociaal passief’ ingevoerd.

- De fiscale vrijstelling laat werkgevers toe een reserve aan te leggen voor het bekostigen van het sociaal passief.

- De vrijstelling geldt enkel voor werknemers die minstens 5 jaar anciënniteit hebben opgebouwd in het eenheidsstatuut.

- De vrijstelling is afhankelijk van het aantal dienstjaren van de werknemer en diens bruto maandloon.

- De werkgever moet elk jaar een nominatieve lijst van de tewerkgestelde werknemers bezorgen aan de FOD Financiën.

- Van zodra de tewerkstelling een einde neemt, moet het totale voor deze werknemer vrijgestelde bedrag worden opgenomen in de winsten en baten van het belastbaar tijdperk waarin de werknemer de onderneming verlaat.

Wat houdt de fiscale vrijstelling sociaal passief in?

Het sociaal passief is de raming van de totale wettelijke kosten die het ontslag van een werknemer met zich meebrengt voor de werkgever. Werkgevers kunnen er jaarlijks voor kiezen een deel van hun winsten of baten vrij te stellen van belasting, om zo een reserve op te bouwen voor het bekostigen van het (duurder geworden) sociaal passief. De werkgever moet dus wel winst maken om van de vrijstelling te kunnen genieten.

Wie komt in aanmerking voor de fiscale vrijstelling?

De fiscale vrijstelling geldt enkel voor werknemers die minstens 5 jaar anciënniteit hebben opgebouwd in het eenheidsstatuut (dus vanaf 1 januari 2014). Het heeft hierbij geen belang of de werknemer al vóór 1 januari 2014 in dienst was.

Dit betekent dat de fiscale vrijstelling dus ten vroegste vanaf 1 januari 2019 kon worden toegepast. Indien het boekjaar gelijk is aan het kalenderjaar, kan de vrijstelling voor het eerst toegepast worden voor de fiscale aangifte van 2020.

Hoeveel bedraagt de vrijstelling?

Het vrij te stellen bedrag is afhankelijk van het aantal dienstjaren van de werknemer:

- 3 weken loon per begonnen dienstjaar vanaf het 6de dienstjaar (sinds invoering van het eenheidsstatuut)

- 1 week loon per bijkomend, begonnen dienstjaar vanaf het 21ste dienstjaar (sinds invoering van het eenheidsstatuut)

Het maximale bruto maandloon dat als berekeningsbasis dient voor de vrijstelling wordt als volgt begrensd:

- 100% van het maandloon tot 1.500 euro

- 30% van het maandloon van 1.500,01 euro tot 2.600 euro of 330 euro vrijstelling

- Geen bijkomende vrijstelling voor het maandloon hoger dan 2.600 euro.

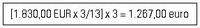

De wekelijkse bezoldiging wordt vervolgens bepaald door de multiplicator x 3/13 toe te passen op de maandbezoldiging.

Voorbeeld:

De werknemer is 5 jaar in dienst sinds 1 januari 2014. Zijn gemiddelde bruto maandloon bedraagt 2.850,00 euro.

De begrensde maandbezoldiging bedraagt 1.830 euro.

Het vrij te stellen bedrag bedraagt 3 weken loon en is bijgevolg gelijk aan 1.267 euro.

Deze vrijstelling dient bovendien gespreid te worden over vijf jaar in schijven van telkens 20% van het totale passief. In het voorbeeld bedraagt de vrijstelling dus 253,40 euro per jaar.

Welke formaliteiten dien ik te vervullen?

De werkgever dient elk jaar een nominatieve lijst van de tewerkgestelde werknemers te bezorgen aan de FOD Financiën om te kunnen genieten van de vrijstelling.

Deze lijst dient onder meer volgende gegevens te bevatten van elke werknemer:

- de volledige identiteit alsmede het nationaal nummer of het bis-identificatienummer;

- de datum van indiensttreding;

- de anciënniteit verworven binnen het eenheidsstatuut;

- het bedrag van de vrijstelling, per werknemer;

- in voorkomend geval, de datum van de einddatum van de arbeidsovereenkomst;

- in voorkomend geval, het bedrag dat, conform de wettelijk bepalingen, is opgenomen in de winsten n baten van het belastbaar tijdperk;

- de bruto belastbare bezoldigingen die aan de werknemer zijn betaald of toegekend met inbegrip van de sociale werknemersbijdragen, in voorkomend geval te beperken tot het loonplafond.

Wat indien de werknemer uit dienst gaat?

De vrijstelling geldt enkel zolang de werknemer in dienst blijft. Van zodra de tewerkstelling een einde neemt, moet het totale voor deze werknemer vrijgestelde bedrag worden opgenomen in de winsten en baten van het belastbaar tijdperk waarin de werknemer de onderneming verlaat. Het resterende bedrag van de vrijstelling gaat op dat moment verloren. Er zijn 2 mogelijke scenario’s:

- De werknemer neemt ontslag:

De werkgever hoeft in dit geval geen ontslagvergoeding te betalen. Op het gespaarde bedrag dient dan eenmalig de belastingen betaald te worden die de werkgever gedurende de voorgaande jaren heeft uitgespaard.

- De werknemer wordt ontslagen:

De werkgever dient een ontslagvergoeding te betalen aan de werknemer. De opgebouwde belastingvrije reserve wordt toegevoegd aan de winsten of baten. Dit bedrag kan echter in mindering gebracht worden van de ontslagkosten, die op hun beurt aftrekbaar zijn.

Voorbeeld ontslag door werkgever:

De opgebouwde vrijstelling voor een werknemer bedraagt 5.000 euro. De ontslagvergoeding bedraagt. 5.100 euro.

Op de opgebouwde reserve van 5.000 euro betaalt de werkgever eenmalig belastingen. De ontslagvergoeding (of het loon tijdens de opzeggingstermijn) is een aftrekbare beroepskost. Beide bedragen heffen elkaar op ten bedrage van 5.000 euro. Het verschil van 100 euro kan de werkgever in het jaar van het ontlag als (bijkomende) kosten fiscaal aftrekken.

Wens je meer informatie over dit onderwerp? Aarzel dan niet om ons te contacteren! Onze experts staan voor je klaar!

© CERTIFISC – Auteur: Jorn Peyskens